Cari lettori di neON e-non,

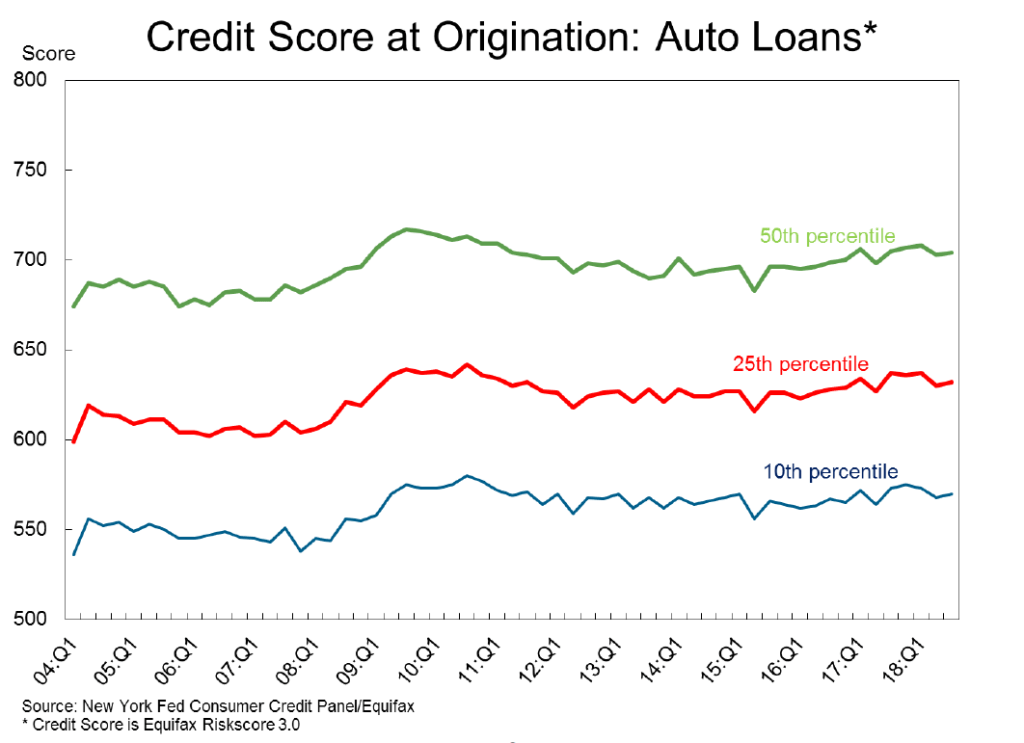

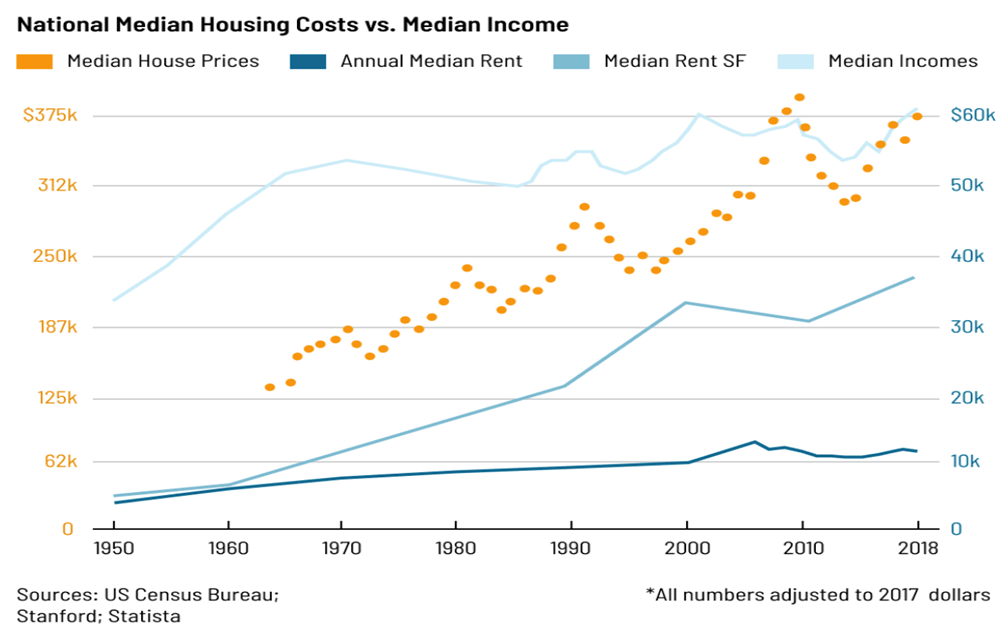

settanta anni di costante apprezzamento dei prezzi delle case, uniti ad una crescita ridotti dei salari reali, hanno creato negli Stati Uniti situazioni di disequilibrio. Nel grafico sotto basta confrontare la pendenza delle curva di crescita dei prezzi delle case e quelli dei redditi per capire di cosa stiamo parlando.

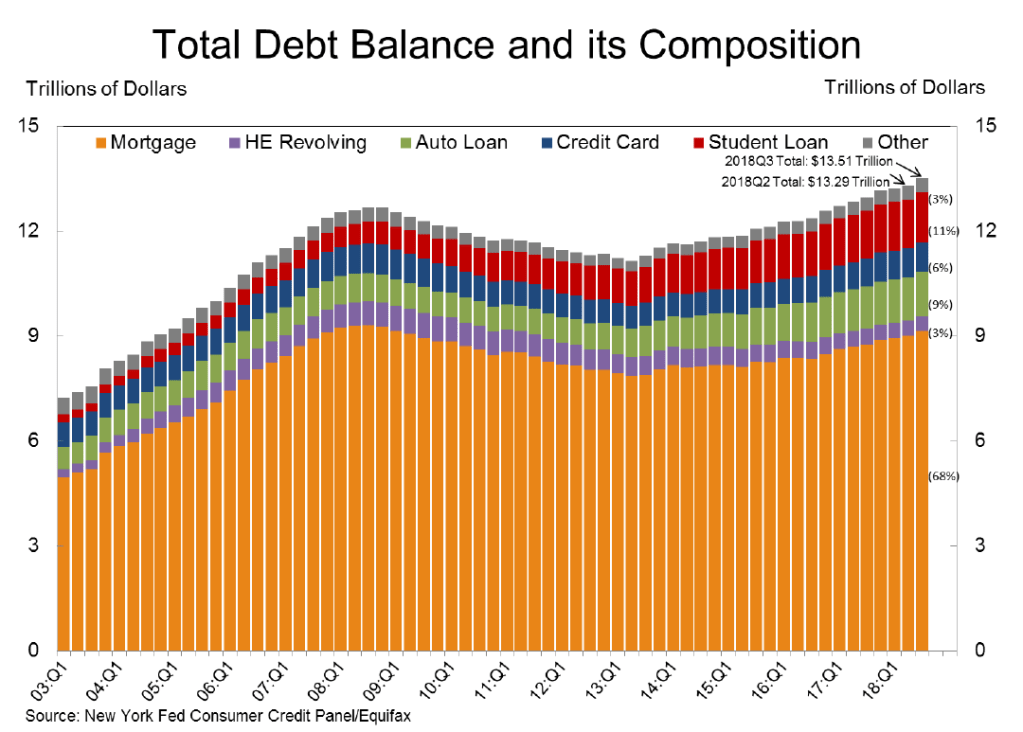

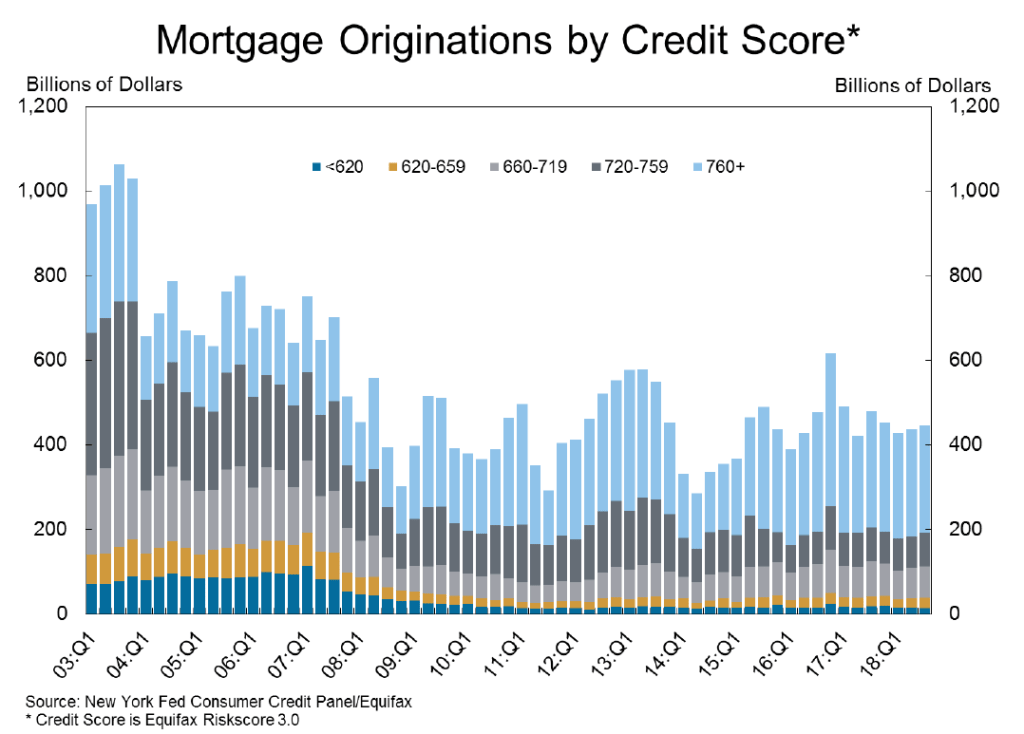

Nel 1950, il prezzo medio della casa era 2,2 volte il reddito medio annuo. Circa 70 anni dopo (crisi incorporata), 3,7 volte il reddito medio. In gran parte, questo differenziale di costo è stato assorbito da un maggiore debito privato. Tra il 1949 e il 2018, il debito ipotecario in percentuale del PIL è cresciuto dal 15% all’80%.

Di questo aspetto del debito ce ne parla anche l’economista M. Mazzucato nel suo libro: “Il valore di tutto. Chi lo produce e chi lo sottrae nell’ economia globale”. L’economista ci dice infatti che, dopo la Seconda guerra mondiale per mantenere gli standard di vita avuti fino agli anni ottanta, i lavoratori assunsero livelli maggiori di indebitamento. C’è anche da dire che questo nel quadro economico complessivo, ha rappresentato anche uno stimolo alla domanda quindi alle vendite delle imprese.

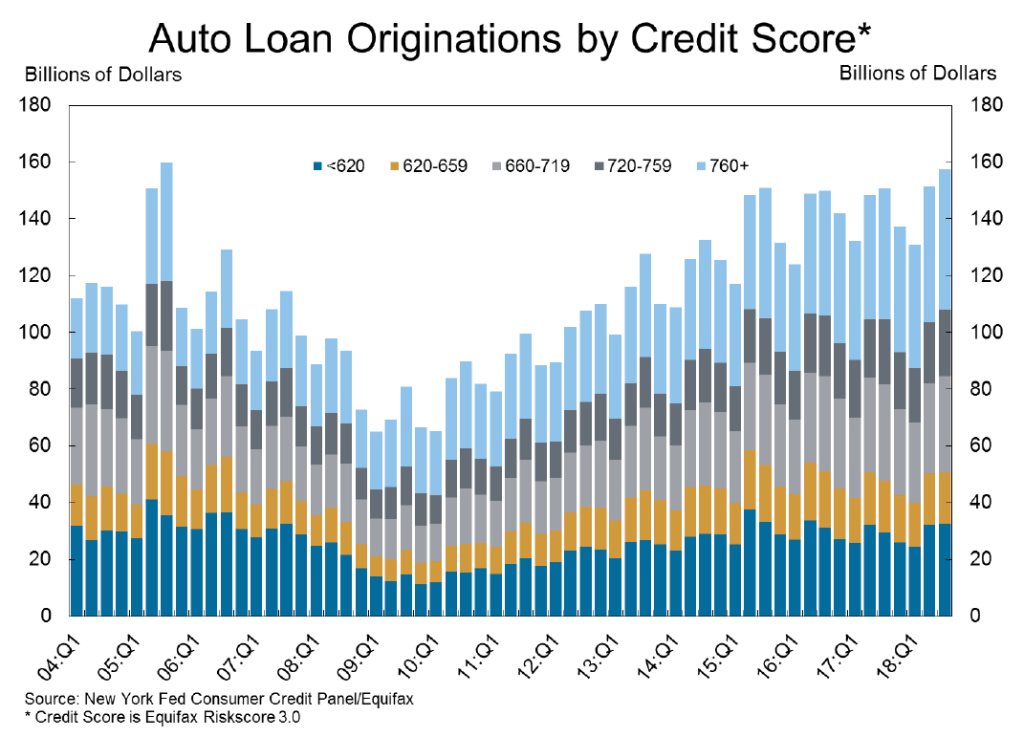

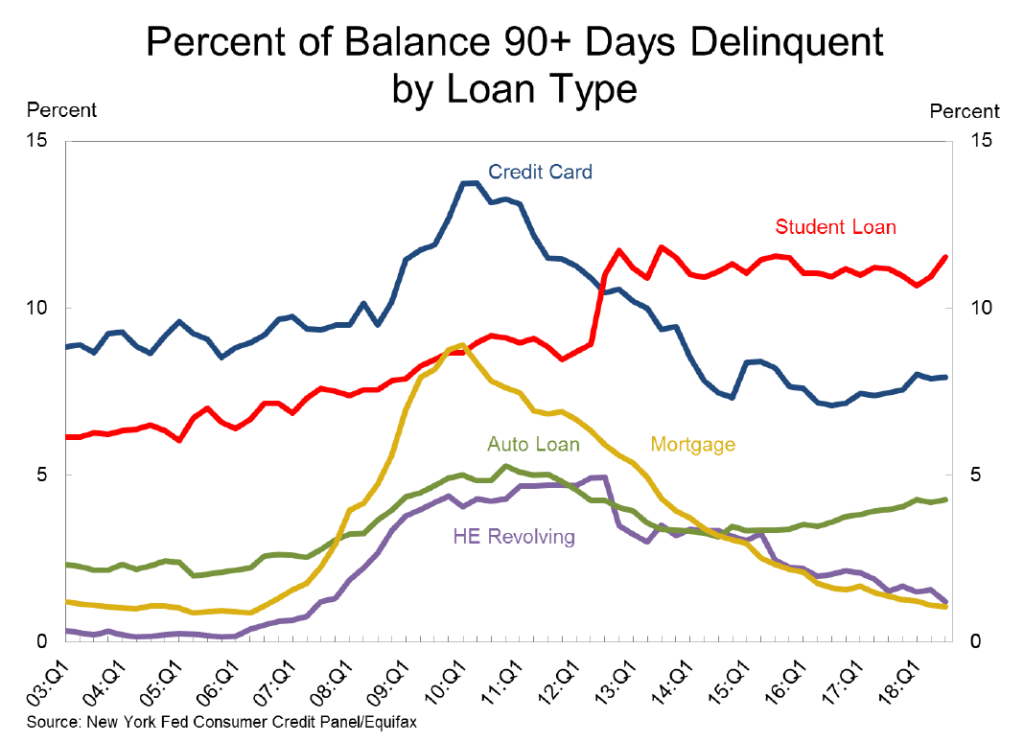

Il debito delle famiglie è aumentato considerevolmente tra il 1995 al 2005, del 42% negli Stati Uniti e 54% nel Regno Unito. Condividiamo dal libro la seguente:

<<Negli StatiUniti i mutui erano la principale fonte di indebitamento delle famiglie, in parte riflettendo la propensione delle famiglie a estrarre denaro (extract equity) dal crescente valore delle loro case>>.

L’aumento costante dei prezzi delle case creava una sorta di “effetto ricchezza” ipotesi per la quale si ritiene che, se aumentano i prezzi delle case, la gente sarebbe psicologicamente più propensa a spendere! Un’ipotesi avvalorata anche dall’ufficio del bilancio del Congresso americano. Un’ ipotesi che qualcun altro chiama bolla.

Negli Stati Uniti infatti l’aumento dei prezzi delle case sta spingendo sempre più i nuovi acquirenti a chiedere aiuto ai loro genitori per i pagamenti.

Sebbene il ritmo della crescita rallentato, i prezzi comunque continuano ad aumentare anno dopo anno. Anche se i tassi ipotecari più alti stanno redendo il mercato più stringente.

Una situazione difficile per gli acquirenti di prima casa che in molti casi hanno difficoltà a recuperare il contante necessario per gli acconti, tra indebitamento degli studi e altri fattori. La scarsa crescita dei salari e la crescita stessa dei prezzi delle case. Il tasso di proprietà della famiglia tra quelli di età sotto ai 35 anni ha ceduto 8 punti percentuali dal 2004 al 35% nel 2017 secondo Freddie Mac.

Per quanto riguarda l’Italia, paese di risparmiatori, il discorso indebitamento privato rappresenta un rischio minore che negli USA. Qui tuttavia dobbiamo tenere in considerazione dei Mega trend in atto che potrebbero ridurre il valore del patrimonio immobiliare.

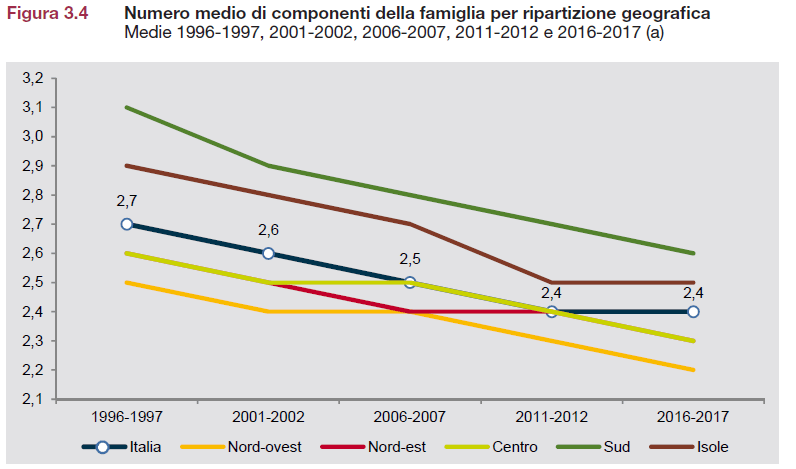

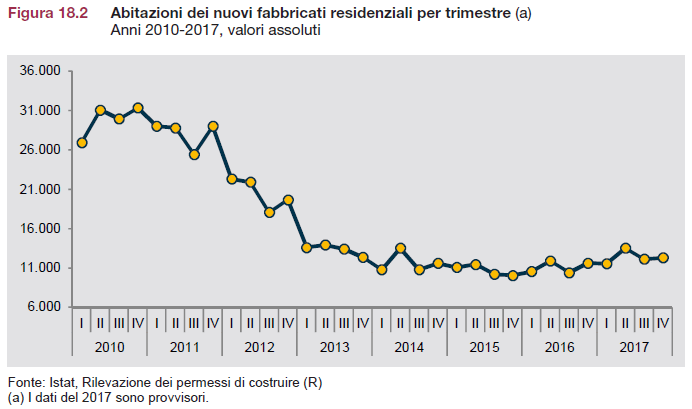

Se leggiamo l’ultimo rapporto ISTAT, abbiamodue cose da considerare: calo delle nascite e anche riduzione numero medio dei componenti a famiglia

Questi due trend si traducono in una minore richiesta del numero di alloggi e anche delle dimensioni degli alloggi.

Notiamo il trend di richiesta delle nuove case negli ultimi sette anni. Dopo il minimo raggiunto nel 2016 abbiamo una lieve ripresa. Ma siamo ancora lontani dei livelli raggiunti in precedenza. Possiamo capire che a lungo termine lo scenario non è dei migliori, incrociando i trend demografici e sociali di lungo termine con quelli finanziari (tassi) di breve medio periodo. Sebbene quelli finanziari potrebbero essere ciclici quelli socioeconomici potrebbero non esserlo.

Per approfondire sul tema debito americano e settore immobiliare, l’analisi completa è disponibile qui.

Restate sintonizzati su neON e iscrivetevi alla nostra mailing list